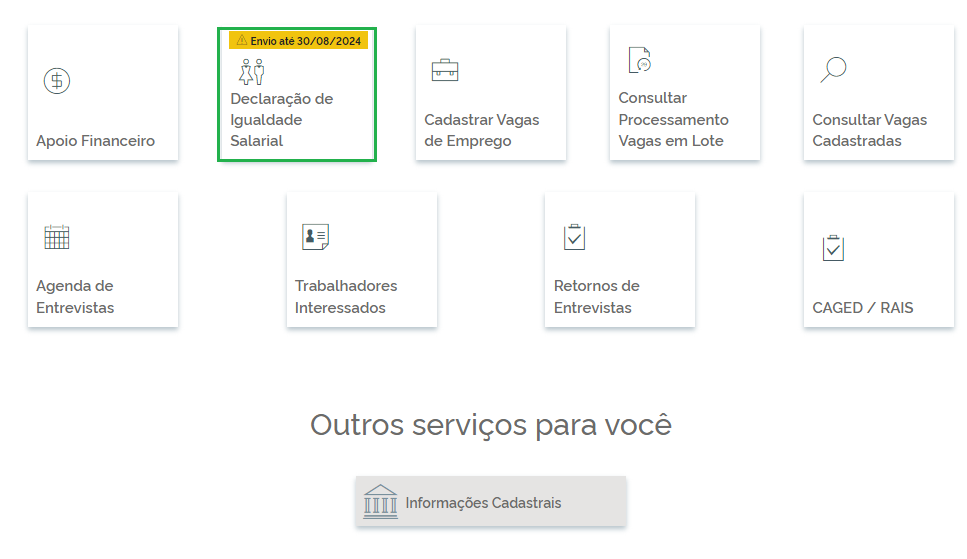

A declaração de igualdade salarial já está disponível para entrega!

Se preferir, você pode ouvir essa matéria em nosso podcast.

• Cumprir a legislação: O descumprimento da lei pode gerar penalidades para a empresa.

• Promover a igualdade de gênero: Demonstrar o compromisso da empresa com a equidade salarial.

• Fortalecer a imagem da empresa: A transparência sobre as práticas salariais contribui para uma imagem positiva da empresa perante seus colaboradores, clientes e a sociedade.

1. Acesso ao Portal Emprega Brasil: Acesse o Portal Emprega Brasil, plataforma disponibilizada pelo Ministério do Trabalho e Emprego (MTE). https://servicos.mte.gov.br/empregador/#/

2. Preenchimento das informações: Informe os dados solicitados, como quantidade de funcionários, faixas salariais, cargos e demais informações relevantes para a análise da equidade salarial.

3. Envio do relatório: Após o preenchimento completo, envie o relatório através do portal.

Prazo para envio:

O prazo para o envio do relatório é até o dia 30 de agosto de 2024.

Divulgação:

Após a entrega do relatório ao MTE, é obrigatória a divulgação das informações para os colaboradores, trabalhadores e público em geral. Essa divulgação pode ser feita através do site da empresa, redes sociais ou outros meios de comunicação internos e externos. Este relatório deverá ser anonimizado, ou seja, não deverá conter dados dos trabalhadores, mas, deverá conter informações que permitam a comparação objetiva entre salários, remunerações e a proporção de ocupação de cargos de direção, gerência e chefia preenchidos por mulheres e homens, acompanhados de informações que possam fornecer dados estatísticos sobre outras possíveis desigualdades decorrentes de raça, etnia, nacionalidade e idade, observada a legislação de proteção de dados pessoais e regulamento específico.

Prazo para divulgação do relatório aos colaboradores e público em geral:

A publicação deste relatório deverá ocorrer nos meses de março e setembro.

Penalidades:

A lei prevê multas para as empresas que não cumprirem a obrigação de publicar os relatórios. A multa administrativa corresponderá a até 3% da folha de salários do empregador, limitado a 100 salários mínimos, sem prejuízo das sanções aplicáveis aos casos de discriminação salarial. Atualmente, a multa máxima é de R$ 4 mil. Além disso, a Lei prevê indenização por danos morais em situações de discriminação por sexo, raça, etnia, origem ou idade.

Estamos à disposição para esclarecer qualquer dúvida.

Lei Nº 14.611/2023 https://www.planalto.gov.br/ccivil_03/_ato2023-2026/2023/lei/l14611.htm

Decreto Nº 11.795/2023 https://www.planalto.gov.br/ccivil_03/_ato2023-2026/2023/Decreto/D11795.htm

Com sede em Belo Horizonte, atuamos atendendo clientes de todo território nacional, a Master Contabilidade possui experiência de 29 anos no mercado contábil. #contabilidade #belohorizonte #mastercontabilidade